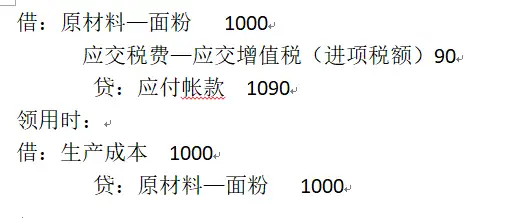

普通发票也可以抵扣进项税吗(普通发票可以抵

1.进项票与销项票的区别

无论是会计还是老板,只要公司正常经营都会跟进项票销项票打交道,但你真的了解么?这二者具体又有什么区别呢?

1、进项票&销项票

进项发票:是指购进货物或者劳务付钱之后,别人开给你的发票。你是发票上的购买方。

销项发票:是指你向别人提供货物或者服务别人付钱后,你开给别人的发票。你是发票上的销售方。

进项发票和销项发票通常都是对于一般纳税人而言的,取得的进项专用发票可以抵扣销项税款。你开给别人的销项发票,如果是专票,别人也可以用来抵扣。

所以说,一张增值税专用发票对于销售方来说是销项发票,对于购买方来说是进项发票。

二者区别:

销项发票包含增值税专用发票和增值税普通发票,合计税额称之为销项税额。

进项发票一般是指可以抵扣的增值税专用发票,与之相对应是进项税额,勾选认证之后,填在申报表的进项税额里,用来抵扣销项税额。

2、增值税进项发票作用

对于增值税一般纳税人企业,企业获得增值税进项发票可以扣除企业销售税,即企业通过自己的发票,可以用来扣除公司销售发票收入,简单地说,企业进项发票越多,企业可以扣除收入越多,企业最终需要承担增值税负担越低。

如果企业的进项税大于企业的销项税,即企业需要缴纳的增值税为0,则无需缴纳企业主营业务的税负和其他附加税。

因此,一般来说,企业的进项发票用于扣除企业的收入,即成本减去企业的收入,企业能够提供的成本证明越多,企业需要面临的税收负担就越低。

那么,除了能抵扣的专票外,普通发票可以抵扣么?一起往下看。

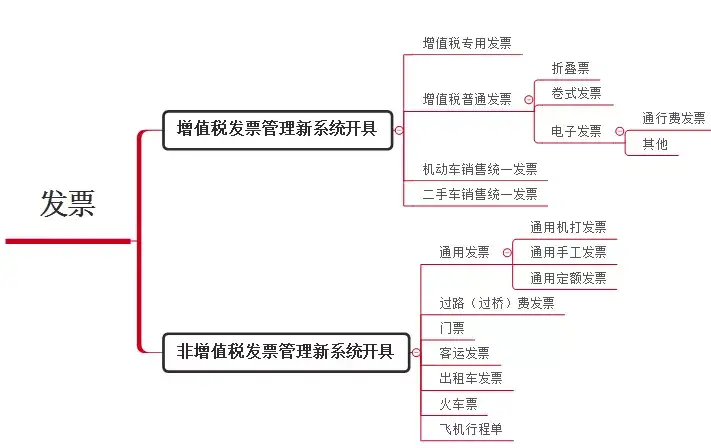

2.5种能抵扣进项税的

普通发票

首先要知道,不是所有的增值税专用发票都可以抵扣,也不是只有增值税专用发票可以抵扣,这五种普通发票也是可以抵扣的:

一、农产品收购发票

目前收购发票的载体基本上就是增值税普通发票(含增值税电子普通发票),特点是发票左上角会打上“收购”两个字。

数电发票推广后,数电发票也有专门的农产品收购电子发票,左上角“农产品收购”标识。

如图:

农产品收购发票是指收购单位向农业生产者个人(不包括从事农产品收购的个体经营者)收购自产免税农业产品时,由付款方向收款方开具的发票。

收购企业从农产品生产者个人手中收购其自产农产品,由于生产者自身无法开具发票,而由收购企业“自己给自己”开的一种发票。

自己给自己开票抵扣,这就是这个收购发票的特色,所以当然也管控非常严格,不然虚开就会泛滥。想想,如果自己不控制,大量给自己开抵扣凭证,然后再往外虚开卖发票,这个涉案金额都会很大。

除了审批严格,开具后各种与发票相关的凭据都要准备齐全,以备税务局检查,包括但不仅限于购进农产品的过磅单、检验单、入库单、运输费用结算单据、付款凭证、销售方身份证复印件、销售方自产能力证明材料、购销合同或协议等原始凭证。

农产品收购发票是计算抵扣,不是认证或者勾选抵扣。

取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额

买价×9%就是进项税额

当然,纳税人购进用于生产销售或委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

其中,于生产领用当期按10%与9%之间的差额计算当期可加计扣除的农产品进项税额,加计扣除农产品进项税额=当期生产领用农产品已按9%税率(扣除率)抵扣税额÷9%×(10%-9%)。

当然,这里要特别注意,在税务数字账户试点地区,取得农产品收购发票也是需要勾选抵扣的。

收购普票有加标识,按标识进入抵扣勾选,票面金额*9%,销售普票无标识,按原逻辑进入到待处理有纳税人选择。如为农产品深加工企业,且选择为票面金额*9%抵扣的,可以进入到农产品加计扣除勾选。

申报时候填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第6栏“农产品收购发票或者销售发票”栏。

加计扣除部分需要填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第8a栏“加计扣除农产品进项税额”“税额”栏,如下图。

二、农产品销售发票

农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。跟上面收购不同的是,这类农业生产者是单位性质,可以自行开具发票,所以无需再由收购者代开。

进项税额的计算抵扣跟收购发票相同,不再赘述。

严格意义上来说,农产品收购发票和农产品销售发票都不算一种新的发票类型,只能算一种业务类型,它们的发票载体形式其实主要就是增值税普通发票。

当然,数电发票实施后,也可以以数电发票为载体。

三、国内旅客运输服务发票

国内旅客运输服务,限于与本单位签订了劳动合同的员工。

取得的航空运输电子客票行程单、铁路车票、公路、水路等其他客票抵扣的,票上需注明旅客身份信息。

发票上注明的购买方名称、纳税人识别号等信息,应当与实际抵扣税款的纳税人一致。

具体计算方式:

(1) 铁路运输服务可抵扣税额=票价/(1+9%)*9%;

(2)航空电子客票行程单可抵扣税额=(票价+燃油附加费)/(1+9%)*9%;

(3) 公路、水路等其他客票可抵扣税额=票价/(1+3%)*3%;

(4) 增值税电子普通发票的,凭票面税额填写抵扣,例如滴滴电子普通发票;

(5) 如果是专票,直接勾选抵扣。

四、通行费发票

日常生活中取得的通行费(ETC)电子普通发票,只需要开具纳税人公司信息抬头,就会自动同步到勾选系统中勾选抵扣。另外,取得桥、闸通行费可抵扣进项税额=桥、闸通行费发票上注明的金额÷(1+5%)×5%

需要注意的是:纸质过路费发票不可以抵扣。

还有,取得纸质的通行费发票只有过桥、过闸的纸质发票可以计算抵扣进项税,其他的不管是高速公路、一级、二级公路的都不能再计算抵扣增值税,都只能作为记账凭证。

五、机动车销售统一发票

以公司名义买车,开具发票是公司抬头的,可以在发票勾选平台中勾选抵扣。

3.不能抵扣的进项票

以下这几种情况,即使是进项票不能抵扣,千万注意:

1、发票本身不合规的,不能抵扣进项

纳税人取得的增值税扣税凭证不符合法律、行政法规或者国家税务总局有关规定的,其进项税额不得从销项税额中抵扣。

比如:

①发票信息填写错误的不能抵扣,例如购买方纳税人名称、纳税人识别号、地址电话、开户行及银行账户等信息只要有一项或多项错误,进项税额不得抵扣。

②销售方没有开具具体商品名称的发票不能抵扣,例如仅仅开具了“材料一批”、汇总运输发票、办公用品和劳动保护用品这些笼统概念的发票,进项税额不得抵扣。

2、用于特殊项目的进项发票,不能抵扣

用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产,不得抵扣进项税额。

涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。纳税人的交际应酬消费属于个人消费。

3、非正常损失不能抵扣进项

①非正常损失的购进货物,以及相关劳务和交通运输服务。

②非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、劳务和交通运输服务。

③非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

④非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程。

所说的非正常损失,是指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形。企业因自然灾害(如:火灾、洪水、地震、台风、飓风等)而造成的货物损失不属于非正常损失。

4、小规模转一般纳税人后,小规模期间若存在生产经营收入,小规模期间取得的进项发票不得抵扣

纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。

来源:二哥税税念、猫叔说税、每日会计实操。内容仅供读者学习交流,如有不妥请联系删除。