深圳数字人名币(深圳数字人民币app哪家公司开

中国基金报记者 郭玟君

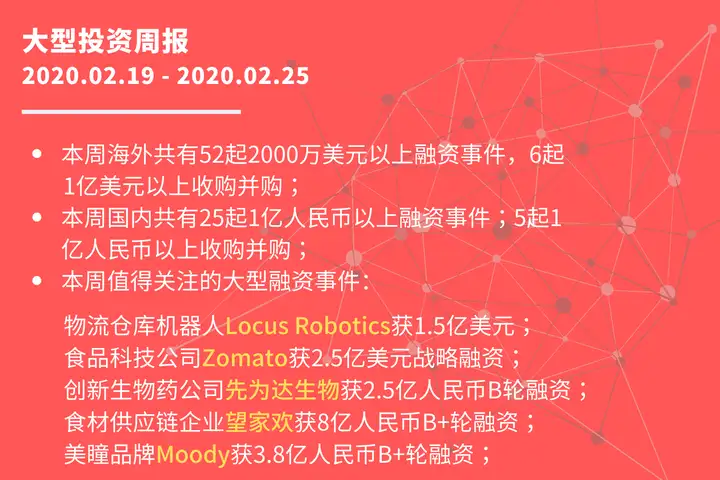

12月27日,记者从人民银行深圳市分行(深圳人行)了解到,2023年,深圳的多家银行创新孵化了“跨境硬钱包”、数字人民币预付式平台、数字人民币普惠信贷、数字化补贴平台等一系列数字人民币领域“首创产品”。深圳人行正积极推动数字人民币继续在深圳创新的沃土上生根发芽,实现了从“尝鲜”到“常用”、从“支付”到“智付”、从“产品”到“产业”的三大转变。

数字人民币在C端的应用已经实现大范围商业化,而在B端的应用,目前仍处于小范围试点阶段。受访银行界人士普遍认为,数字人民币在B端的应用较C端具有更广阔的发展空间和盈利空间,其商业化推广指日可待。

有银行界人士表示,目前各大试点银行在数字人民币相关产品及服务的研发、推广、运营等方面投入不少,一方面是为了抢占先机,更重要的是积极承担社会责任,希望政府更多参与数字人民币受理环境的改造。

2024年数字人民币硬钱包

将面向全球来华人士

据中国银行深圳市分行(深圳中行)介绍,在人民银行指导下,深圳中行自主设计开发的数字人民币硬钱包自助发卡机,目前已有17台设备,陆续布设在中国银行罗湖区辖内的各个网点。

中国银行数字人民币硬钱包自助发卡机,设计初衷是为低成本、高效率的进行数字人民币卡式硬钱包的发放,让市民可以通过自助方式,便捷的申领购买到硬钱包,也可以让数字人民币运营机构,有动力、成本可控的对外正式提供数字人民币硬钱包服务。在项目推进过程中,中国银行联同罗湖区政府、香港八达通集团,打造出为跨境人群(非本地居民)精准投放消费券的场景。经向中国人民银行、香港金管局请示,获准在深圳市罗湖区创新试点。

据深圳中行介绍,“跨境硬钱包”2.0模式,计划2024年从面向香港入境人士扩展到面向所有境外来华人士,为其提供以下便利:

一是,入境后,无需手机网络,只要凭护照在机场、口岸的中国银行硬钱包发卡机上领取数字人民币硬钱包卡(用visa、master充值);

二是,来华人士在机场各商户即可消费,再直接坐观光大巴进入市区(可享受政府免费乘车等补贴);

三是,直达城市各大商圈后,可立即持硬钱包无障碍消费,并可享受政府补贴,如类似今年4月的港人持硬钱包消费满1000减200等;

四是,来华人士在深圳乘坐公交(约3元一次),同样可以享受政府给予的补贴,带动沿线消费。

据腾讯数字货币部总经理李茂材介绍,为提升境外来华人员支付体验,亚运会、大运会期间,境外用户在成都、浙江地区,可通过数字人民币App扫微信支付收款码支付。而为进一步提升跨境支付服务体验,腾讯也积极参与多边央行数字货币桥项目,基于金融科技能力和现有跨境业务资源,从出境与入境方向探索试点应用项目。

中国建设银行深圳市分行(深圳建行)也在中国人民银行数字货币研究所的指导支持下,创新探索数字人民币多边货币桥,成功落地首笔对公跨境数字人民币汇款业务;探索香港与内地互联互通支付场景,创新实现深港两地客户使用数字人民币钱包均可消费;合作推出数字人民币跨境巴士,双离线特性解决无网环境支付痛点。

累计80场

数字人民币促消费成深圳新常态

据深圳人行透露,临近春节,深圳市盐田区数字人民币文旅消费券、深圳市光明区数字人民币消费券等活动正在如火如荼的开展。

从年初的“新春欢乐购”1亿元餐饮数字人民币红包开始,深圳数字人民币促消费活动贯穿了2023年全年,深圳人在“赶时髦”与“薅羊毛”的愉快氛围中体验了丰富的数字人民币优惠活动,福田区、罗湖区开展的全国首次数字人民币深港跨境购物节活动,也让香港人第一次体验了深圳便捷的数字人民币支付。

据了解,2023年深圳各级政府与运营机构已累计开展了80场数字人民币促消费活动,活动范围从餐饮零售拓展到了旅游、住宿、黄金消费等领域,形成了带动消费的新常态,同时也为夯实数字人民币用户基础提供了有效保障,2023年前11个月,深圳平均月活钱包近200万个。

全国首创数字人民币预付式平台据深圳人行介绍,深圳是全国唯一开展数字人民币智能合约规模化应用的城市。2023年6月,深圳人行联合深圳市市场监管局等部门印发《深圳市开展预付式经营领域数字人民币试点推广工作方案》,在11个预付式经营领域推广数字人民币智能合约应用,为解决预付式消费领域难题提供金融方案。

据深圳建行介绍,该行采用“产业+金融+数字化平台”的思路,在深圳人行的指导下,成功实现全国首创数字人民币预付式平台,在消费领域不断纵深推进数字经济和餐饮、宠物行业等实体经济深度融合。中国人民银行数研所在深圳建行调研指导时高度认可,并希望把建行的深圳经验向全国推广。截止目前深圳建行已与11个区级政府、7个市级主管部门达成合作,面向全市11个重点行业共4.6万户预付商家推广,资金监管规模超1.1亿元,为6.6万市民保障预付费资金安全。

全国首创数字人民币普惠信贷

深圳人行鼓励引导运营机构和其他市场主体深入开展数字人民币智能合约创新与应用,推动了智能合约在供应链、保险等领域的应用。落地腾讯数字人民币智能合约企业信贷解决方案。今年9月,中国农业银行深圳分行(深圳农行)联合太平财产保险有限公司深圳分公司与福田区企业望家欢农产品集团有限公司,落地了全国首单数字人民币“圳品”菜心品质保险。

深圳农行为参与数字人民币预付应用的企业提供纯信用的融资产品“预收e贷”,实现了数字人民币在普惠信贷领域的全国首创。该贷款产品基于数字人民币可溯源特性,在全国率先创新探索“数字人民币+数字普惠”模式,根据商户数字人民币管理平台中的预收订单等经营数据核定授信额度,解决了行业主管部门和经营主体关注痛点,有效满足了商户实际经营需求,拓宽普惠金融服务广度,丰富了数字人民币生态场景应用。目前,农行深圳分行已为鲜颂佳等餐饮企业发放“预收e贷”,助力企业高质量发展。

深圳建行创新推出数字人民币“预付贷”,为商家提供综合金融服务,通过大数据模型成功实现预付商家自动审贷批贷,满足商家日常经营周转的流动性需求,已成功为深圳市福田区某餐饮商家发放首笔贷款。

深圳建行商户经营中心总经理秦明聪表示,发挥数字人民币智能合约独特优势,在产业金融领域前景广阔。一是利用智能合约可编程性。建行将某集团企业的工程款结算条件写入智能合约,实现有条件的自动结算,帮助企业保障资金监管安全。二是利用数字人民币零手续费、实时到账特性。建行与某集团合作的B2B支付平台,在商户收单和企业支付方面为交易减少成本、提高资金周转效率。

全国首创数字化补贴平台

此外,深圳建行在深圳人行的支持下,创新打造全国首个数字化补贴平台,以五分钟快速上线、个性化精准投放、全流程穿透管理三大优势,与深圳28家市区级政府单位开展数字人民币合作,满足政府快速落地活动需求,实现个性化配置与补贴资金定向投放,同时全流程监控资金流向,保障资金安全。截至目前平台惠及参与活动市民247万人次。

深圳农行则以大学生慈善助学金为发力点,开展了业内首笔基于智能合约的数字人民币慈善业务,助力开启了“数字人民币金融+慈善”的合作新模式。值得一提的是,较传统慈善捐款的模式不同,以数字人民币形式发放的慈善捐款资金,在发放前已通过写入的智能合约,约定了该笔资金的流向、使用对象、使用比例等规则,还可以根据实际需求控制最大使用金额、使用起点等,实现自动化的捐赠资金分配及税金缴纳,极大提高了资金使用的透明度和效率。

深圳建行还聚焦数字人民币在证券基金等财富管理体系下的应用场景,以数字人民币钱包作为桥梁,实现证券资金账户与数字人民币体系的互联互通,顺利落地全国首笔数字人民币向资金账户转账操作;同时深圳建行全面覆盖数字人民币申购赎回基金、数字人民币购买场外理财、数字人民币购买付费证券产品等场景,拓宽了投资者参与财富管理的场景选择,形成全方位的数字人民币财富管理服务体系。

编辑:舰长

审核:木鱼